计策拐点上的银行:后视镜与前瞻

发布日期:2024-11-06 12:34 点击次数:91起首:中金货币金融缱绻

事迹追念

银行3Q24事迹好于咱们预期

银行三季报手脚本轮计策出台前的“后视镜”,自满出实体经济承压环境下主买卖务的疲弱,但金融市集快速回转带来的其他非息收入成为事迹超预期的孝顺因素,拨备的孝顺也平滑了利润的周期波动。上前看,计策转向布景下银行基本面有望改善,财政融资驱动银行扩表,带动货币运动速率加速,但信贷需求归附可能相对滞后,息差下行先快后慢。消化不良贷款关于拨备不及和不良认定不充分的银行利润可能形成压力,金融投资业务带来的事迹波动也可能加多。

Abstract

摘录

发展趋势

银行强健的利润从何而来?尽管三季度宏不雅经济环境充满挑战,但银行仍然实现了营收和利润增速的双双回升,上市银行净利润三季度同比增长3.8%,环比二季度的1.7%上升2.1ppt,三季度买卖收入同比增长0.9%,比较二季度的-2.2%回升3.1ppt。三季度事迹环比改善、好于预期,主要由于金融市集关连收入的孝顺,净利息收入和手续费收入跌幅略有收窄但仍然低迷。从前三季度来看,凭证咱们对事迹孝顺因素的拆分,银行强健的利润增速起首于较快的扩表速率、其他非息收入高增长以及少提拨备这三大因素孝顺,而息差收窄、手续费收入下滑和业务成本相对刚性成为主要的牵累因素。具体而言:

1. 计帐空转套利导致贷款增速下行。三季度银行资产增速8.2%,比较二季度的9.0%赓续下滑,主要由于手工补息计帐减少套利贷款,以及信贷需求疲弱。扩表速率放缓后,息差的压力也有所缓解,咱们估算三季度模拟净息差1.41%,环比微降1bp。由于同比因素的牵累,三季度净利息收入仍同比下落2.7%,成为事迹的牵累,体现出较快的资产增速未能所有实现“以量补价”。

2. 金融市集业务带来非息收入高增长。三季度银行手续费收入同比下滑7.3%,仍然受到保障“报行合一”、搭理和基金降费的影响,但由于基数原因跌幅略有收窄;三季度其他非息收入同比增长39.1%,比较上半年的20.3%快速擢升,成为事迹超预期的主要原因,主要受到股市高涨职权资产估值擢升、完毕债券浮盈、东说念主民币汇率增值因素的影响。

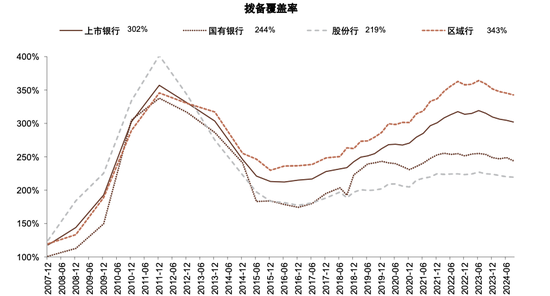

3. 拨备开释孝告成润。三季度末不良贷款率1.25%,比较二季度基本握平。收货于资产质地较为平在意叠此前已核销资产的清收回拨,前三季度资产减值损失同比下落7.1%,孝告成润增长2.7ppt。但从前瞻方向来看,42家A股上市银行中有32家三季度裸露了关怀率情况,其中近七成关怀率环比上升,平均上升幅度为17bp;个别银行裸露的个东说念主贷款不良率与关怀率、过期率之间的剪刀差也在扩大,体现出零卖贷款后续仍然存在不良生成压力。从风险准备来看,平均拨备隐私率302%,较二季度末下落3ppt,拨贷比平均为3.26%,较二季度末下落1bp,总体较为充足,但部分派备水平的较低的银行由于开释空间不及导致利润低于预期。

4. 成本补充推动。3Q24上市银行中枢一级成本充足率为10.53%,同比上升38bp,主要由于成本新规的量入计出效应以及资产增速放缓。咱们建议关怀后续财政部向国有大行注资过程(参见《国有大行新一轮注资议论》),包括节拍、鸿沟、刊行价钱等;关于区域行则建议关怀转债转股过程,部分股价接近转债强赎价钱的银行有望通过转债转股补充成本。

计策转向后的事迹前瞻。上前看,在计策转向大布景下,咱们合计四季度和来岁的银行盈利可能有以下趋势:

1) 政府融资驱动资产延迟。场地债务置换债券和国有大行注资颠倒国债的刊行有望驱动银行资产延迟,存量按揭利率下调可能镌汰早偿率,基建贷款、股份增握回购贷款、存量房收购贷款、房地产“面貌白名单”等可能孝顺对公贷款增长,2025年1月的信贷“开门红”有望体现增量计策的初步收效。但另一方面,民间实体经济信贷需求归附可能需要2-4个季度,2024年下半年高增长的单子贴现到期可能冲抵贷款增量,局部领域的风险泄露也可能扼制银行风险偏好,贷款增速可能略降。

2) 货币运动速率加速。计策刺激下的投资和破钞行径加多有望带动货币流动性上升,带动M1和活期入款增速企稳回升,但入款如期化趋势回转可能仍需1-2个季度。

3) 息差下行前快后慢。存量房贷利率下调约50bp、LPR利率下调25bp可能对四季度和2025年上半年的息差形成前置的下行压力(参见《存量房贷利率下调确定落地》),2025年也存在20-40bp的降息空间,后续跟着入款利率下调后在异日1-2年慢慢重订价,对息差的冲击可能慢慢缓解,全体上2025年息差下行幅度可能略小于2024年。

4) 不良资产治理压力。债务置换、存量房收购、房地产止跌回稳有望带来城投和房地产企业现款流的改善,但通缩时刻形成的不良资产,包括房地产、小微企业、破钞贷、产能填塞领域等在2025年仍有治理压力。资产质地老成、拨备充足的银行在2025年利润增速有望保握舒服,而拨备不够充裕、风险泄露不及的银行信用成本下行空间可能有限,不良资产的消化可能导致利润下滑。

5) 金融投资业务波动加多。2024年债市利率下行带来的收入孝顺在2025年可能形成高基数,债市、股市和汇率市集波动也可能酿成银行其他非息收入的波动,中小银行债券关连投资以公允价值变动计量比例更高、对当期利润影响更大,大行受到职权和汇率市集的影响相对更大。

6) 股市活跃的虹吸效应。一方面,股市活跃带来基金刊行回暖、银行金钱照拂手续费上升,另一方面债市回调、股市回暖也可能导致搭理回表,导致利率波动。

7) 成本补充的摊薄效应。国有大行注资、中小银行可转债转股补充成本,但每股收益和股息可能带来一定摊薄效应(参见《国有大行新一轮注资议论》)。

银行投资建议。银行三季报手脚本轮计策出台前的“后视镜”,自满出实体经济承压环境下银行主买卖务的疲弱,但金融市集快速回转带来的职权市集和汇率增值成为事迹超预期的孝顺因素,拨备的孝顺也平滑了利润的周期波动。上前看,一揽子刺激计策缓释了银行基本面的中期风险(实体流动性收紧、房地产风险治理、住户早偿,参见《银行高涨的逻辑》),但成本市集活跃度提高也对追求高股息的资金形因素流。适度10月末,本年银行股平均高涨30%以上,缓缓接近咱们2023年6月《探索银行低估值之谜》和2024年2月《银行高股息投资指南》建议的估值方向区间。咱们建议投资者凭证估值和基本面情况,择机竖立股息较高、资产质地强健的银行。

本文摘自2024年11月5日照旧发布的《计策拐点上的银行:后视镜与前瞻——三季度上市银行事迹综述》,如需取得全文请关连中金银行团队或登录中金点睛。

风险

经济复苏低于预期,房地产和场地隐性债务风险。

图表1:资产增长、其他非息收入和拨备因素孝告成润

尊府起首:Wind,中金公司缱绻部

图表2:3Q24银行营收及利润增速擢升

尊府起首:Wind,中金公司缱绻部

图表3:1~3Q24上市银行净利润实现回升

尊府起首:Wind,中金公司缱绻部

图表4:1~3Q24国有行及股份行营收增速回升

尊府起首:Wind,中金公司缱绻部

图表5:上市银行1~3Q24盈利增长孝顺拆分:利润增速主要由贷款“以量补价”、其他非息收入和拨备孝顺

尊府起首:Wind,中金公司缱绻部

图表6:上市银行1~3Q24盈利增长孝顺拆分

注:单元为百分点。

尊府起首:Wind,中金公司缱绻部

图表7:3Q24银行贷款增速赓续放缓,区域行增速较快

尊府起首:Wind,中金公司缱绻部

图表8:3Q24上市银行入款增速企稳

尊府起首:Wind,中金公司缱绻部

图表9:计帐手工补息后大行存贷款市集份额略有下落

尊府起首:Wind,中金公司缱绻部

图表10:3Q24银行业模拟净息差小幅下行

注:模拟净息差事用净利息收入/总资产平均余额估算。

尊府起首:Wind,中金公司缱绻部

图表11:净息差同比降幅收窄而国债收益率仍鄙人行

尊府起首:Wind,中金公司缱绻部

图表12:实体经济投资求教率的低迷是息差压力的根底原因

尊府起首:Wind,中金公司缱绻部

图表13:1~3Q24上市银行净手续费收入无数负增长

尊府起首:Wind,中金公司缱绻部

图表14:职权类金钱照拂产物鸿沟增速低迷

尊府起首:Wind,中金公司缱绻部

图表15:其他非息收入无数快速增长

尊府起首:Wind,中金公司缱绻部

图表16:其他非息收入增长主要受到债市波动影响

尊府起首:Wind,中金公司缱绻部

图表17:三季度东说念主民币出现增值

尊府起首:Wind,中金公司缱绻部

图表18:3Q24上市银行不良率保握舒服

尊府起首:Wind,中金公司缱绻部

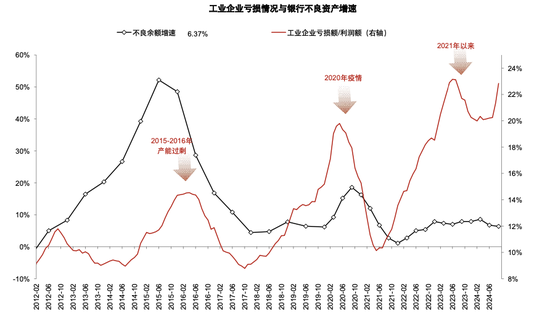

图表19:工业企业亏本比例处于历史高位,但不良余额增速较低

尊府起首:Wind,中金公司缱绻部

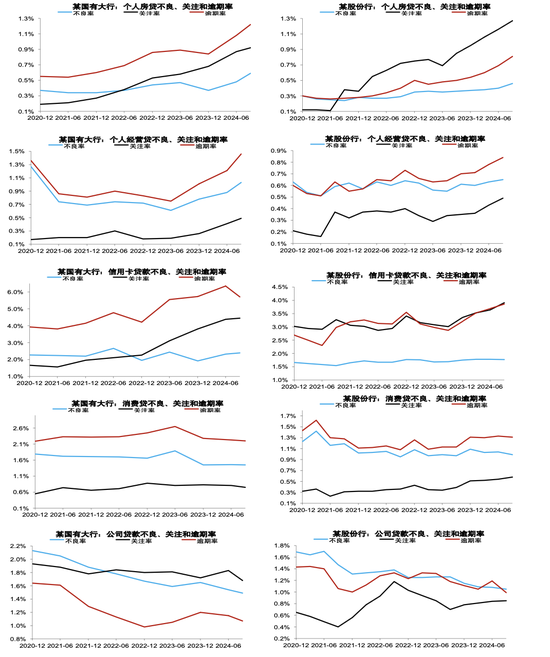

图表20:零卖贷款不良率上升,对公贷款不良率下落

尊府起首:Wind,中金公司缱绻部

图表21:零卖贷款的关怀和过期率上升幅度跨越不良

尊府起首:公司公告,中金公司缱绻部

图表22:3Q24上市银行信用成本小幅下落,当今信用成本已处于历史相对低位

尊府起首:Wind,中金公司缱绻部

图表23:3Q24银行拨备隐私率小幅下落

尊府起首:Wind,中金公司缱绻部

图表24:拨贷比2021年后已运转回落

尊府起首:Wind,中金公司缱绻部

图表25:上市银行拨备开释利润空间测算

注:1. 假定拨备隐私率开释空间为与150%的差距,拨贷比开释空间为与2.5%的差距;2.假定净利润对成本的补充通过净利润开释,分成率与2023年保握一致;3.不良贷款率上升起间为在保握150%拨备隐私率的假定下允许不良率上升的空间。

尊府起首:Wind,中金公司缱绻部

图表26:上市银行三阶段资产及拨备情况(适度1H24)

尊府起首:企业预警通,中金公司缱绻部

图表27:3Q24上市银行中枢一级成本充足率小幅上升

尊府起首:Wind,中金公司缱绻部

图表28:银行中枢一级成本充足率得志监管条目年数静态测

注:假定异日RWA增速和ROE水平保握不变;得志监管条目年数跨越20年则不自满

尊府起首:Wind,中金公司缱绻部

图表29:国有大行成本缓冲年数测算

注:假定RWA增速为9%,净利润增速假定永别为-3%/0%/3%

尊府起首:Wind,中金公司缱绻部

附录:上市银行主要财务方向一览

图表30:上市银行1~3Q24主要财务方向汇总(1):净利润、买卖收入

尊府起首:公司公告,Wind,中金公司缱绻部

图表31:上市银行1~3Q24主要财务方向汇总(2):拨备前利润、净利息收入

尊府起首:公司公告,Wind,中金公司缱绻部

图表32:上市银行1~3Q24主要财务方向汇总(3):净手续费收入、其他非息收入

尊府起首:公司公告,Wind,中金公司缱绻部

图表33:上市银行1~3Q24主要财务方向汇总(4):贷款、入款、模拟净息差

尊府起首:公司公告,Wind,中金公司缱绻部

图表34:上市银行1~3Q24主要财务方向汇总(5):信用成本、资产减值损失、不良贷款率、拨备隐私率

尊府起首:公司公告,Wind,中金公司缱绻部

图表35:上市银行1~3Q24主要财务方向汇总(6):拨贷比、照拂用度、中枢一级成本充足率、ROE

尊府起首:公司公告,Wind,中金公司缱绻部

海量资讯、精确解读,尽在新浪财经APP

海量资讯、精确解读,尽在新浪财经APP

包袱裁剪:张文

- 上一篇:氧化铝追涨需严慎

- 下一篇:通胀风险再度知道 华尔街众高管愈发怀疑好意思联储降息长进